PUNTOS PRINCIPALES

- Se prevé un crecimiento del volumen del comercio mundial de mercancías del 2,6% en 2019, acompañado de un crecimiento del PIB del 2,6%.

- El crecimiento del comercio debería repuntar hasta el 3,0% en 2020 y el crecimiento del PIB mantenerse constante en el 2,6%.

- Se prevé que en 2020 el comercio crezca más que el PIB debido a un crecimiento más rápido del PIB en las economías en desarrollo.

- Las tensiones comerciales siguen representando el mayor riesgo para que se cumplan las previsiones, pero una atenuación podría proporcionar algunas posibilidades de mejora.

- La débil demanda de importaciones en Europa y Asia atenuó el crecimiento del volumen del comercio mundial en 2018, debido a la gran proporción del comercio mundial que representan estas regiones.

- El valor del comercio de mercancías aumentó un 10% hasta situarse en 19,48 billones de dólares EE.UU. en 2018, en parte como consecuencia de unos precios de la energía más elevados.

- El valor del comercio de servicios comerciales aumentó un 8% hasta situarse en 5,80 billones de dólares EE.UU. en 2018, impulsado por el fuerte crecimiento de las importaciones en Asia.

El Director General de la OMC, Roberto Azevêdo, afirmó: "Teniendo en cuenta que las tensiones comerciales van en aumento, nadie debería sorprenderse de estas perspectivas. El comercio no puede desempeñar plenamente su función de impulsor del crecimiento ante niveles tan elevados de incertidumbre. Es cada vez más urgente que resolvamos las tensiones y nos centremos en trazar una vía favorable para el comercio mundial que responda a los verdaderos desafíos de la economía actual, como la revolución tecnológica y la necesidad imperiosa de crear empleo e impulsar el desarrollo. Los Miembros de la OMC están trabajando para lograrlo y están examinando formas de fortalecer y salvaguardar el sistema de comercio. Esto es vital. Si olvidamos la importancia fundamental del sistema de comercio basado en normas, correríamos el riesgo de debilitarlo, lo que sería un error histórico que afectaría al empleo, el crecimiento y la estabilidad en todo el mundo".

Un conjunto de factores, como los nuevos aranceles y las medidas de retorsión que afectan a las mercancías más comercializadas, el debilitamiento del crecimiento económico mundial, la volatilidad de los mercados financieros y la imposición de condiciones monetarias más estrictas en los países desarrollados, han supuesto un lastre para el crecimiento del comercio en 2018. Según las estimaciones de consenso, el crecimiento del PIB mundial se ralentizará y pasará del 2,9% en 2018 al 2,6% en 2019 y 2020.

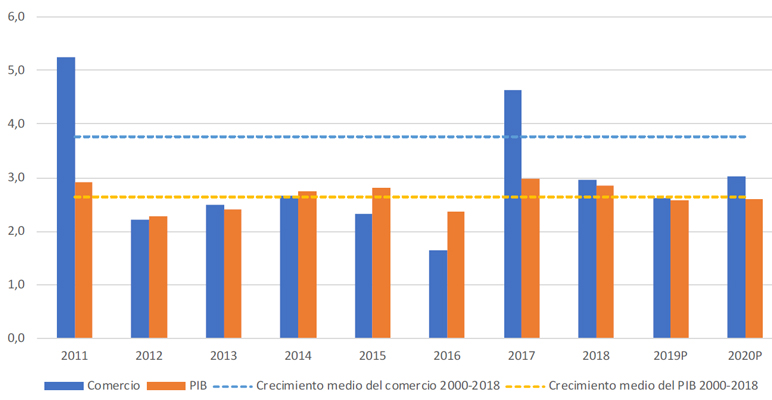

El crecimiento del comercio del 4,6% en 2017, por encima de la media, hizo pensar que el comercio podría recuperar parte de su dinamismo anterior, pero esto no se materializó. En 2018 el comercio solo creció algo más rápido que la producción, y se prevé que esta debilidad relativa continúe al menos en 2019 (gráfico 1). Esta situación se explica en parte por un crecimiento más lento en la Unión Europea, que tiene una participación mayor en el comercio mundial que en el PIB mundial.

Gráfico 1: Crecimiento del volumen del comercio mundial de mercancías y del PIB real, 2011-2020

Variación porcentual anual

Nota: El PIB se mide a los tipos de cambio del mercado. Las cifras correspondientes a 2019 y 2020 son previsiones.

Nota: El PIB se mide a los tipos de cambio del mercado. Las cifras correspondientes a 2019 y 2020 son previsiones.Fuente: OMC y UNCTAD para el comercio; estimaciones de consenso para el PIB.

La estimación preliminar de un crecimiento del comercio mundial del 3,0% en 2018 está por debajo de las previsiones más recientes de la OMC, de 3,9%, publicadas en septiembre. La reducción se explica en su mayor parte por unos resultados peores de lo previsto en el cuarto trimestre, cuando el comercio mundial medido en función del promedio de exportaciones e importaciones disminuyó en un 0,3%. Antes, en el tercer trimestre el comercio había crecido un 3,8%, de conformidad con las previsiones de la OMC.

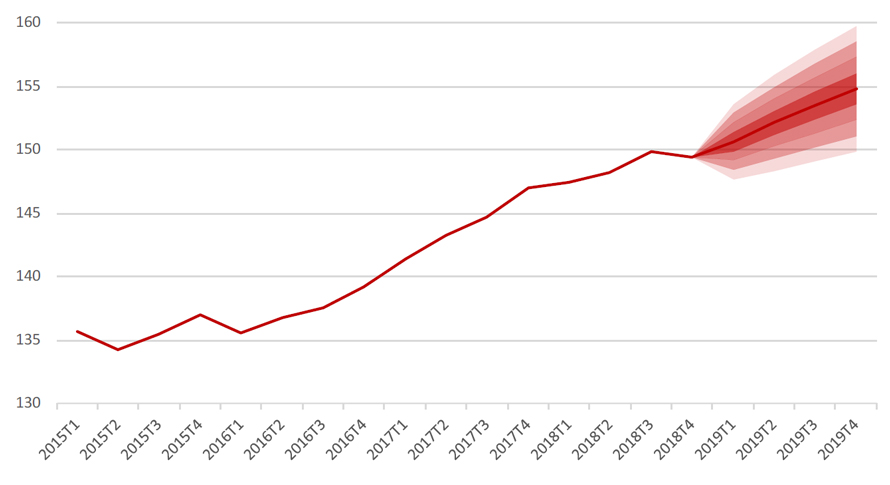

Teniendo en cuenta el alto grado de incertidumbre asociado a toda previsión sobre el comercio en las circunstancias actuales, en el gráfico 2 se utilizan bandas de distintos tonos para mostrar una gama de posibles resultados comerciales en 2019. Lo más probable es que en el año en curso la tasa de expansión del comercio se sitúe en una horquilla del 1,3% al 4,0%. Cabe señalar que el crecimiento del comercio podría estar por debajo de esa previsión si las tensiones comerciales siguen aumentando, o por encima, si empiezan a relajarse.

Gráfico 2: Volumen del comercio mundial de mercancías, 2015T1-2019T4

Índice de volumen desestacionalizado, 2005=100

Fuente: OMC y UNCTAD, estimaciones de la Secretaría de la OMC.

Fuente: OMC y UNCTAD, estimaciones de la Secretaría de la OMC.

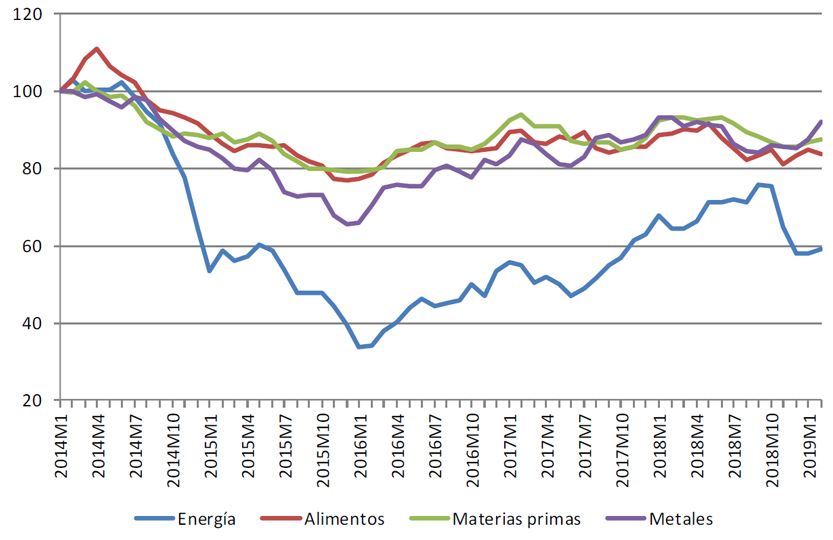

Los valores nominales del comercio también aumentaron en 2018 debido a una combinación de los cambios tanto del volumen como de los precios. Las exportaciones mundiales de mercancías ascendieron a 19,48 billones de dólares EE.UU., un 10% más que el año anterior. El aumento estuvo impulsado en parte por unos precios del petróleo más altos, que se incrementaron en un 20% aproximadamente entre 2017 y 2018 (gráfico 3). El valor del comercio de servicios comerciales aumentó casi por igual, y en 2018 las exportaciones representaron en total 5,80 billones de dólares EE.UU., un 8% más que en el año precedente. En los cuadros 1 a 4 y en el gráfico 1 del apéndice se muestran desgloses detallados del comercio de mercancías y de servicios comerciales por país y por región. Las estadísticas comerciales en valor son muy sensibles a las fluctuaciones de los precios y del tipo de cambio y, como resultado, deberían interpretarse con cautela.

Gráfico 3: Precios de los productos básicos primarios, enero de 2014 - febrero de 2019

Índices, enero de 2014=100 Fuente: Estadísticas de los precios de los productos básicos del FMI.

Fuente: Estadísticas de los precios de los productos básicos del FMI.

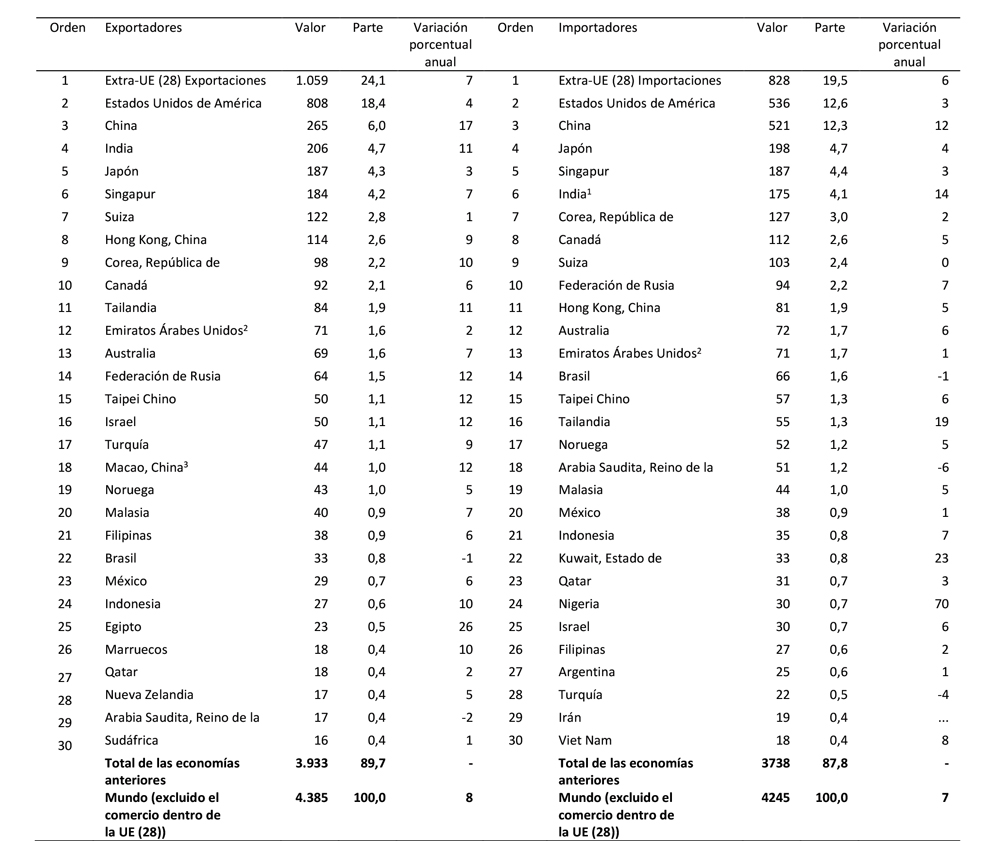

Se produjeron pocos cambios en la clasificación de las exportaciones y las importaciones entre los principales interlocutores comerciales en cuanto al valor en dólares de los Estados Unidos. El crecimiento más rápido de las exportaciones de mercancías en términos nominales lo registraron los productores de petróleo, entre ellos el Reino de la Arabia Saudita (34,8%) y la Federación de Rusia (25,6%). Los mayores incrementos del valor de las importaciones de mercancías se registraron en Indonesia (20,2%), el Brasil (19,8%), China (15,8%) y Viet Nam (15,4%). Entre los comerciantes de servicios comerciales, China experimentó un fuerte aumento del valor de sus exportaciones (17%) y sus importaciones (12%). La India también registró un crecimiento de dos dígitos en el comercio de servicios comerciales, tanto en lo que respecta a las exportaciones (11%) como a las importaciones (14%).

La actual previsión del comercio muestra proyecciones a la baja del PIB para América del Norte, Europa y Asia, debido en su mayor parte a consideraciones macroeconómicas, entre ellas, el efecto reductor de la política fiscal expansionista en los Estados Unidos, el retiro gradual de los incentivos monetarios en la zona del euro y el proceso de reequilibrio económico en curso en la economía china, que está pasando de centrarse en las manufacturas y las inversiones a los servicios y el consumo. Las autoridades monetarias han dejado en suspenso las nuevas subidas de los tipos en respuesta a unos datos económicos moderados, pero los cambios en la política monetaria tardan algún tiempo en notarse. Las medidas comerciales anunciadas en el último año también se reflejan en los supuestos subyacentes del PIB, pero no se ha tenido en cuenta ningún posible aumento de las tensiones comerciales.

Resulta difícil cuantificar las repercusiones de las tensiones comerciales en las corrientes comerciales actuales puesto que depende del carácter de las medidas que se propongan y de si se llegan a aplicar o son solo amenazas. La amenaza de medidas también puede tener efectos reales al aumentar la incertidumbre y desincentivar la inversión.

Los economistas de la OMC han intentado cuantificar los efectos económicos a medio plazo de un conflicto comercial de mayores dimensiones en el que la cooperación internacional respecto de los aranceles se desintegre por completo y todos los países fijen aranceles de manera unilateral (Bekkers y Teh, próximamente). Según ese estudio, esta situación, que sería la "más pesimista", provocaría que el PIB mundial cayera aproximadamente un 2% en 2022 y que el comercio mundial se redujera en torno al 17% respecto de las previsiones de referencia. A título comparativo, en 2009 el PIB mundial y el comercio mundial se contrajeron en aproximadamente el 2% y el 12%, respectivamente, a raíz de la crisis financiera.

Otros riesgos para las perspectivas comerciales son más difíciles de cuantificar. Por ejemplo, los efectos del Brexit dependerán del carácter del acuerdo que puedan alcanzar el Reino Unido y la Unión Europea, y las repercusiones se restringirían sobre todo a esas economías. Una de las hipótesis más probables del Brexit es un menor nivel de inversión en el Reino Unido, lo cual tendería a reducir la capacidad productiva con el tiempo (gráfico 2 del apéndice).

Datos sobre la evolución del comercio en 2018

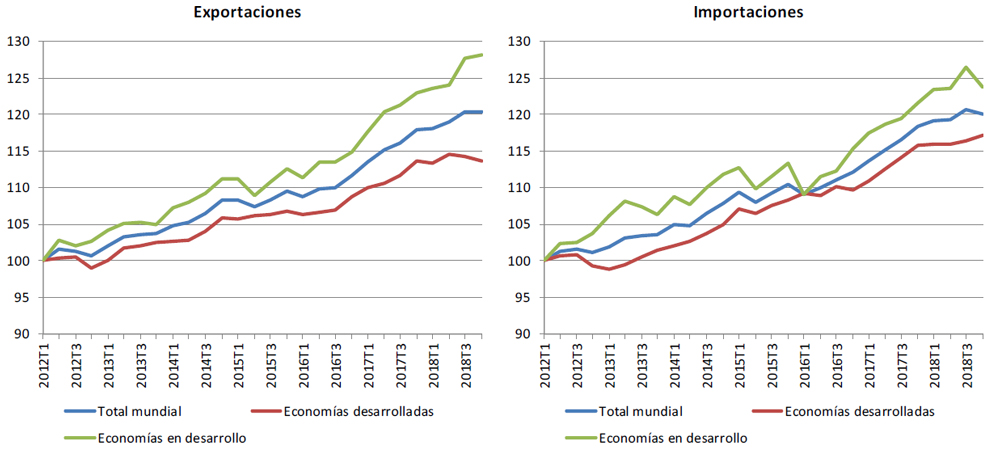

La desaceleración del crecimiento del volumen del comercio de mercancías en 2018 fue generalizada, y fue el resultado de una menor demanda de importaciones tanto en los países desarrollados como en los países en desarrollo, aunque algunas regiones resultaron más afectadas que otras.

En el gráfico 4 se representan los volúmenes de exportaciones e importaciones de mercancías trimestrales desestacionalizados, por niveles de desarrollo. La disminución se hizo más evidente en el cuarto trimestre de 2018, en el que los volúmenes de exportación se redujeron un 0,1% y los volúmenes de importación, un 0,5%. Por lo que respecta a las exportaciones, la desaceleración obedeció en su mayor parte a un menor número de envíos desde los países desarrollados, que registraron una contracción interanual en tres de los cuatro trimestres de 2018. En cuanto a las importaciones, las economías desarrolladas registraron un crecimiento lento durante todo el año, en particular en el primer semestre. Mientras tanto, las economías en desarrollo registraron una marcada disminución de las importaciones (-2,1%) en el último trimestre a pesar de un crecimiento más vigoroso a principios de año.

Gráfico 4: Exportaciones e importaciones mundiales de mercancías por nivel de desarrollo, 2012T1-2018T4

Índice de volumen, 2012T1 = 100

Fuente: OMC y UNCTAD.

Fuente: OMC y UNCTAD.

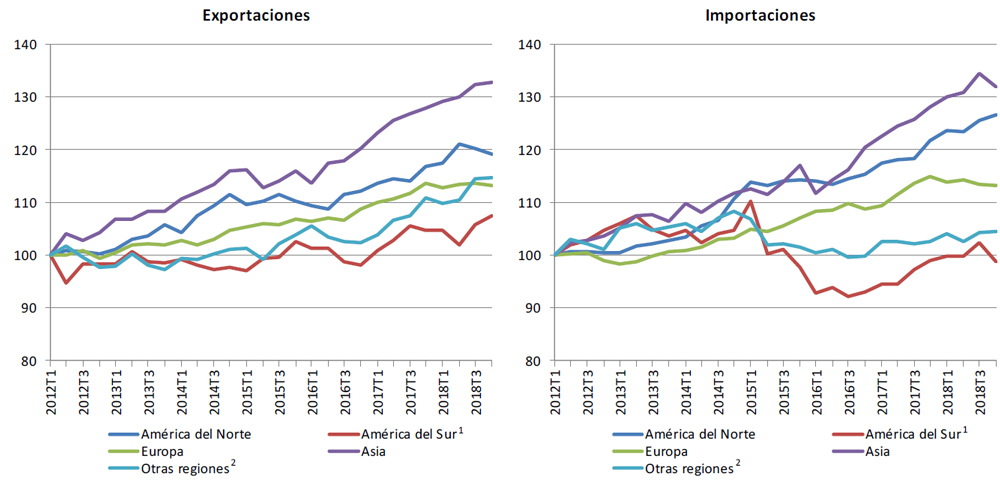

En el gráfico 5 se muestran los volúmenes de las exportaciones y las importaciones de mercancías por región. La deceleración del comercio en 2018 era atribuible principalmente a Europa y Asia, debido a su gran participación en las importaciones mundiales (37% y 35%, respectivamente). Después de registrar fuertes incrementos en 2017, el crecimiento del comercio en Asia se moderó en 2018. En cuanto a Europa, sus exportaciones se estancaron a lo largo del año y sus importaciones bajaron paulatinamente.

Gráfico 5: Exportaciones e importaciones de mercancías por región, 2012T1-2018T4

Índice de volumen, 2012T1 = 100

1 Se refiere a América Central y del Sur y el Caribe.

1 Se refiere a América Central y del Sur y el Caribe.2 La categoría "Otras regiones" comprende África, el Oriente Medio y la Comunidad de Estados Independientes, incluidos los Estados miembros asociados y los antiguos Estados miembros.

Fuente: OMC y UNCTAD.

América del Norte fue una excepción importante a esta tendencia, ya que la pujante economía de los Estados Unidos contribuyó a un fuerte crecimiento (5,0%) de las importaciones en 2018 (cuadro 1). El crecimiento de las exportaciones se aceleró a un 2,7% en la categoría "Otras regiones", que abarca África, el Oriente Medio y la Comunidad de Estados Independientes. Las corrientes comerciales de América del Sur han seguido recuperándose gradualmente, pero han sido contenidas por una menor demanda externa y las perturbaciones económicas internas.

El aumento de las tensiones comerciales no puede explicar del todo la desaceleración del comercio en 2018, pero es obvio que estas tuvieron bastante que ver, puesto que los consumidores y las empresas anticiparon la entrada en vigor de nuevas medidas comerciales. El comercio y la producción también se vieron afectados por perturbaciones temporales, como el cierre de la Administración federal en los Estados Unidos y los problemas de producción en el sector del automóvil en Alemania hacia finales de año. Lo más probable es que esas perturbaciones tengan efectos transitorios e induzcan a los consumidores y a las empresas a posponer sus decisiones en materia de compras y de producción, pero no a anularlas por completo.

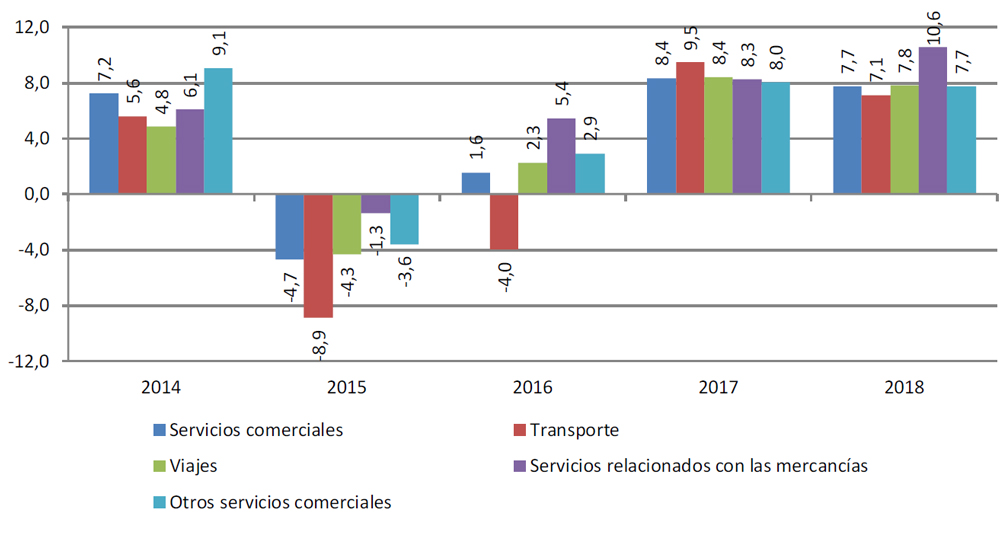

El comercio mundial de servicios comerciales experimentó un fuerte crecimiento en 2018 por segundo año consecutivo. Así se puede observar en el gráfico 6, que muestra el crecimiento del valor en dólares de las exportaciones de servicios, desglosado por categorías principales. Los servicios relacionados con las mercancías experimentaron la mayor expansión, con un aumento del 10,6% expresado en dólares corrientes. El crecimiento más débil correspondió al transporte, que aumentó en el 7,1%. En conjunto, los servicios comerciales crecieron un 7,7% en 2018.

Gráfico 6: Crecimiento del valor de las exportaciones de servicios comerciales por categorías, 2014-2018

Variación porcentual en dólares EE.UU.

Fuente: OMC, UNCTAD e ITC.

Fuente: OMC, UNCTAD e ITC.

Perspectivas del comercio en 2019 y 2020

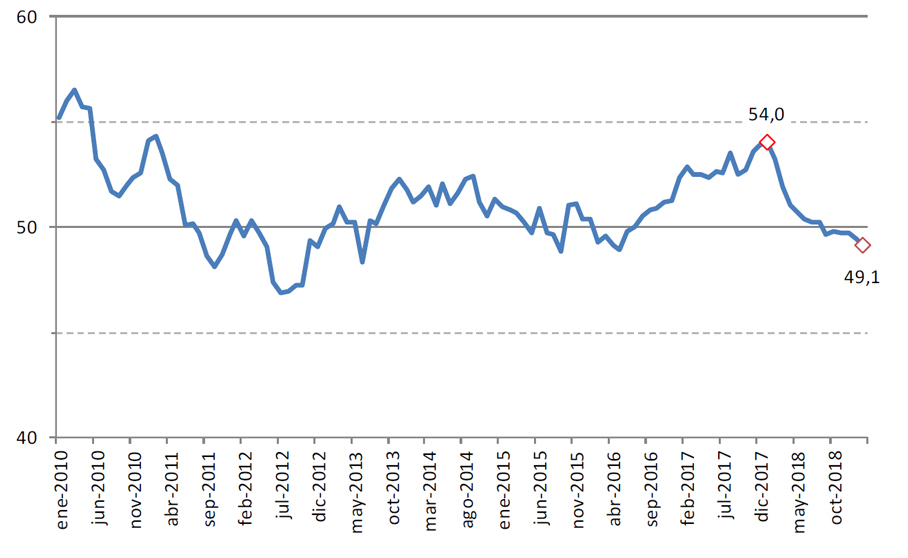

Los indicadores comerciales prospectivos han resultado negativos en los últimos meses, también el Indicador de las Perspectivas del Comercio Mundial (WTOI) de la OMC. En febrero, el índice del WTOI cayó a 96,3, por debajo de su valor de referencia (100), lo que indica una desaceleración del crecimiento del comercio en el primer trimestre de 2019. Los envíos de carga aérea también comenzaron el año con poco vigor: según las estadísticas de la Asociación de Transporte Aéreo Internacional (IATA), en enero se registró un descenso interanual del 3,0% de la carga internacional expresada en toneladas-kilómetro. La medición de los pedidos de exportación a nivel mundial derivada de los índices de gestores de compras también cayó a 49,1 en febrero, por debajo del valor de umbral de 50 que separa la expansión de la contracción (gráfico 7). Analizados conjuntamente, estos datos apuntan a una debilidad persistente del comercio en el primer semestre de 2019.

Gráfico 7: Índice mundial de nuevos pedidos de exportación basado en el índice de gestores de compras, enero de 2010-febrero de 2019

Índice, base = 50

Nota: Los valores superiores a 50 indican expansión, en tanto que los inferiores a 50 denotan contracción.

Nota: Los valores superiores a 50 indican expansión, en tanto que los inferiores a 50 denotan contracción.Fuente: IHS Markit.

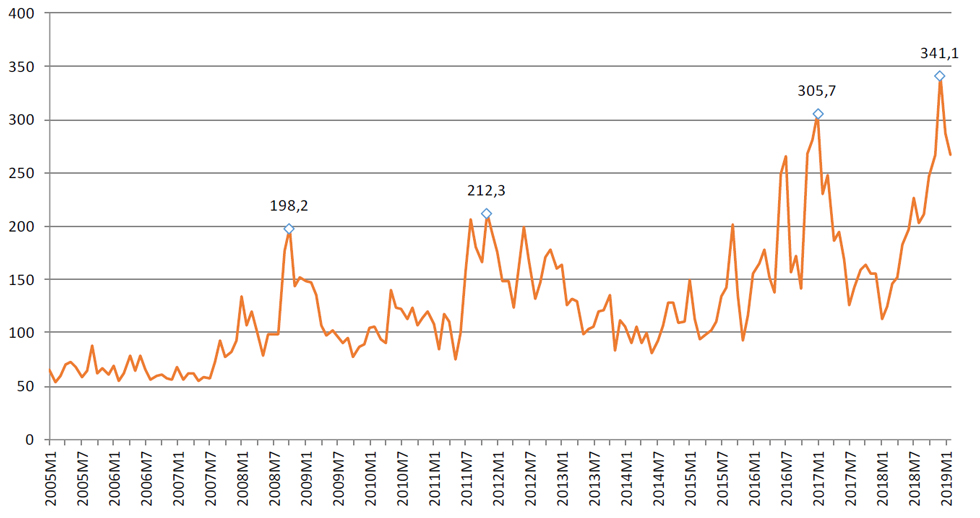

En el gráfico 8 se muestra un índice de la incertidumbre de las políticas económicas basado en la frecuencia con que aparecen en artículos de prensa frases relacionadas con esa incertidumbre. Ese índice ha aumentado constantemente a lo largo del tiempo y alcanzó su valor máximo (341) en diciembre de 2018, coincidiendo con el cierre de la Administración de los Estados Unidos y las negociaciones comerciales entre los Estados Unidos y China. La incertidumbre económica, al ser un factor disuasorio de la inversión, puede repercutir negativamente en el comercio, ya que los bienes de capital suelen tener un alto contenido de importaciones. En cambio, se supone que una atenuación de las tensiones comerciales estimularía tanto la inversión como el comercio.

Gráfico 8: Incertidumbre a nivel mundial sobre las políticas económicas, enero de 2005-febrero de 2019

(índice, promedio de 1997-2015 = 100)

Fuente: PolicyUncertainty.com.

Fuente: PolicyUncertainty.com.

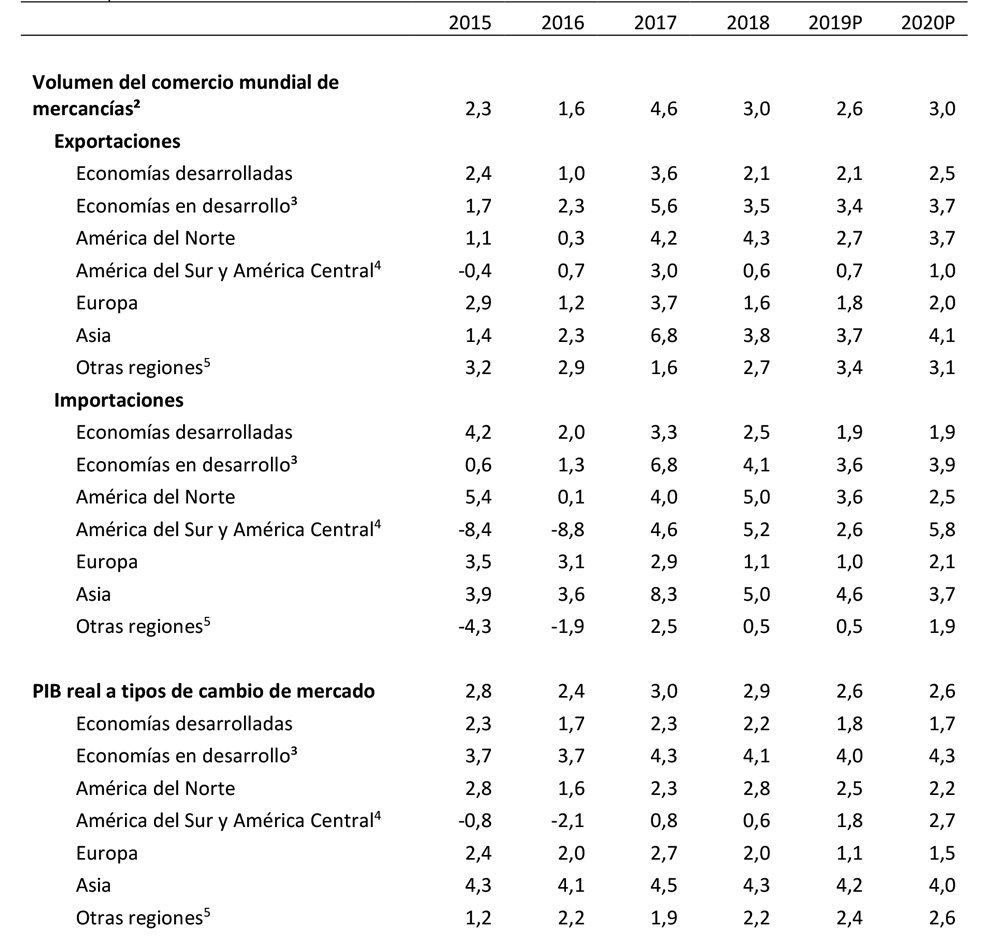

Si se cumplen las previsiones actuales sobre el PIB, la OMC prevé que el volumen del comercio mundial de mercancías aumente un 2,6% en 2019, con una mayor expansión en las economías en desarrollo (3,4% en el caso de las exportaciones y 3,6% en el caso de las importaciones) que en las economías desarrolladas (2,1% en el caso de las exportaciones y 1,9% en el caso de las importaciones). En 2020 el crecimiento del comercio mundial debería repuntar ligeramente, hasta el 3,0%, y el crecimiento de las economías en desarrollo (3,7% en el caso de las exportaciones y 3,9% en el caso de las importaciones) debería superar nuevamente al de los países desarrollados (2,5% en el caso de las exportaciones y 1,9% en el caso de las importaciones) (cuadro 1). Los riesgos siguen siendo sobre todo riesgos de baja, y las posibilidades de mejora dependen de una relajación de las tensiones comerciales.

Cuadro 1: Volumen del comercio de mercancías y PIB real, 2015-20201

1 Las cifras correspondientes a 2019 y 2020 son previsiones.

1 Las cifras correspondientes a 2019 y 2020 son previsiones.2 Promedio de las exportaciones e importaciones.

3 Incluye la Comunidad de Estados Independientes (CEI), comprendidos los Estados asociados y los antiguos Estados miembros.

4 Se refiere a América del Sur, América Central y el Caribe.

5 La categoría "Otras regiones" comprende África, el Oriente Medio y la Comunidad de Estados Independientes (CEI).

Fuente: OMC y UNCTAD para el comercio; estimaciones de consenso para el PIB.

Apéndice - Cuadros y gráficos

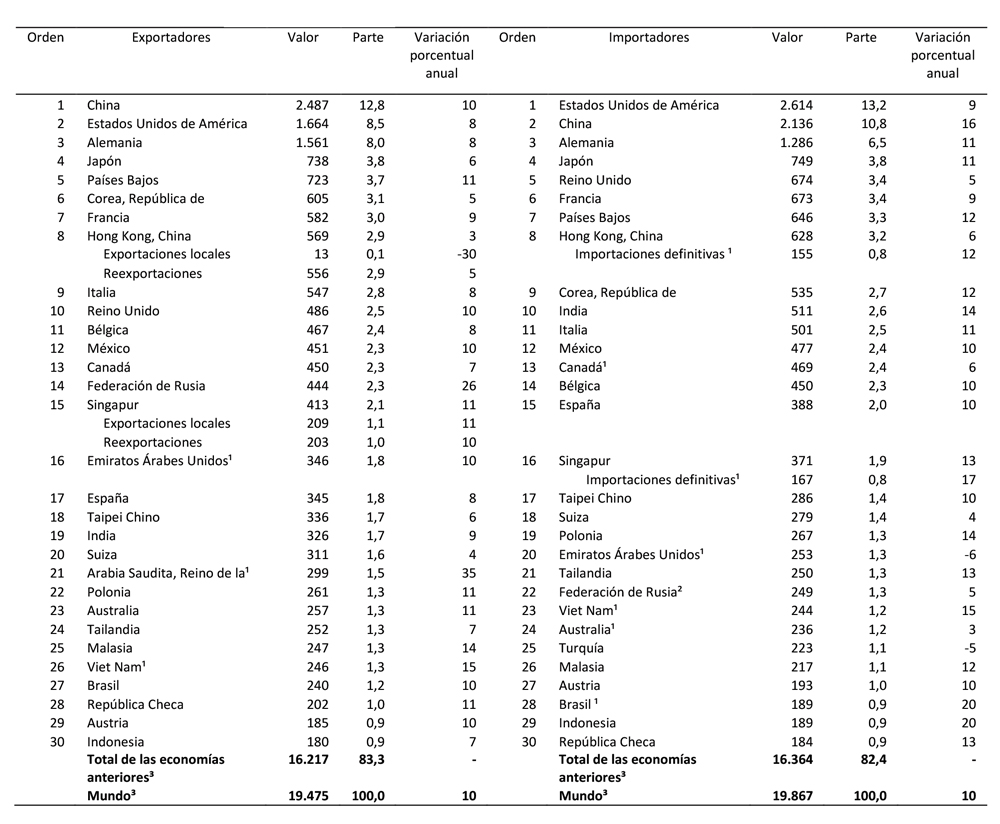

Apéndice - Cuadro 1: Principales exportadores e importadores de mercancías, 2018

En miles de millones de dólares y porcentajes

1 Estimaciones de la Secretaría.

1 Estimaciones de la Secretaría.

2 Importaciones f.o.b.

3 Incluye considerables reexportaciones o importaciones destinadas a la reexportación.

Fuente: OMC y UNCTAD.

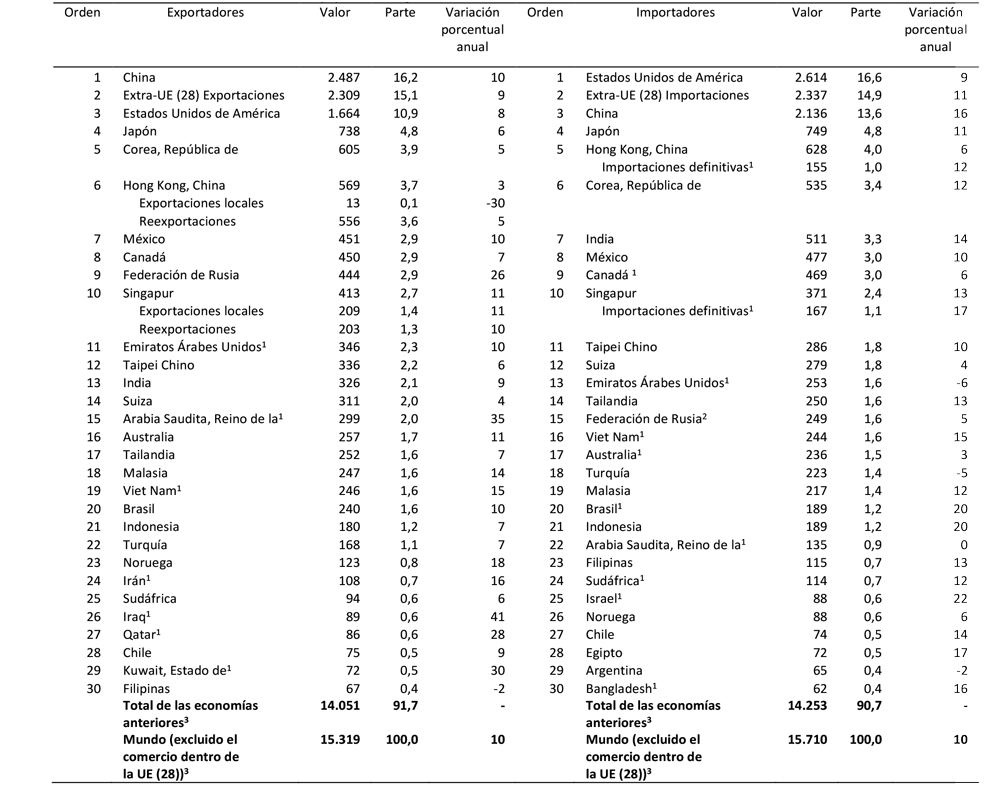

Apéndice - Cuadro 2: Principales exportadores e importadores de mercancías, excluido el comercio intracomunitario de la UE(28), 2018

En miles de millones de dólares y porcentajes

1 Estimaciones de la Secretaría.

1 Estimaciones de la Secretaría.

2 Importaciones f.o.b.

3 Incluye considerables reexportaciones o importaciones destinadas a la reexportación.

Fuente: OMC y UNCTAD.

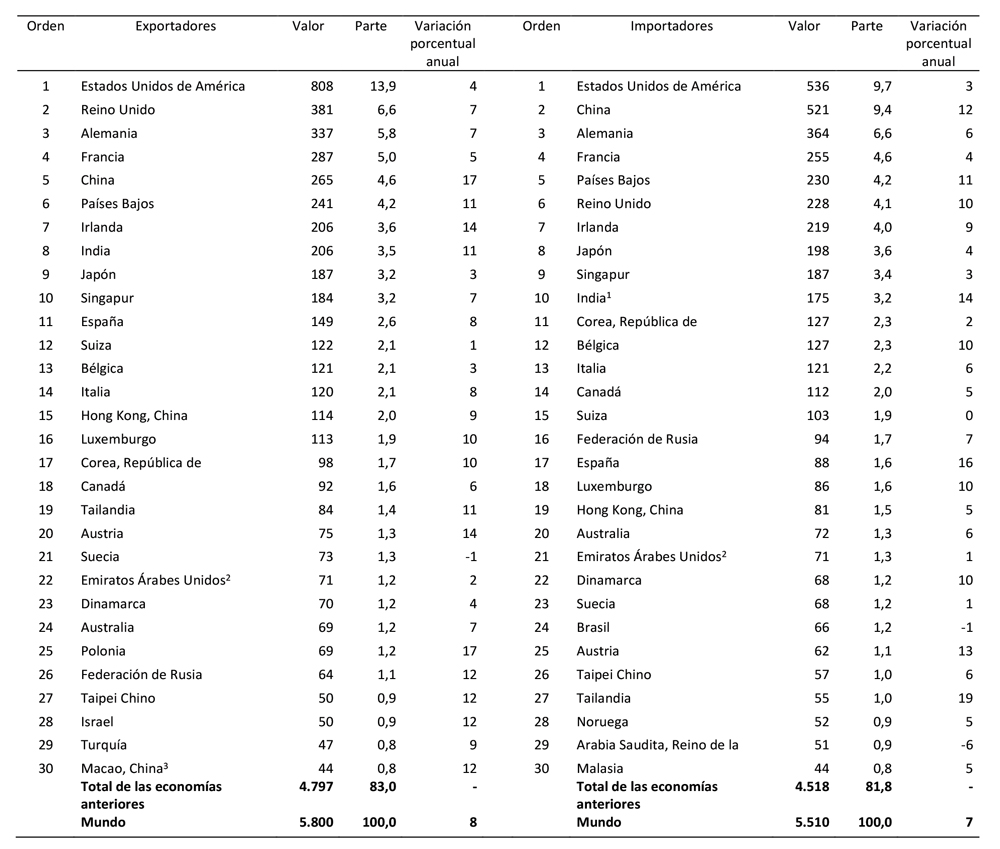

Apéndice - Cuadro 3: Principales exportadores e importadores de servicios comerciales, 2018

En miles de millones de dólares y porcentajes

1 Importaciones ajustadas al valor f.o.b.

1 Importaciones ajustadas al valor f.o.b.

2 Estimaciones anuales preliminares. Datos trimestrales no disponibles.

3 Sigue la clasificación de servicios del MBP5.

- No se aplica.

Nota: Estimaciones preliminares basadas en estadísticas trimestrales. Las cifras correspondientes a varios países y territorios son estimaciones de la Secretaría. Para más datos: http://data.wto.org/.

Fuente: OMC, UNCTAD e ITC.

Apéndice – Cuadro 4: Principales exportadores e importadores de servicios comerciales, excluido el comercio intracomunitario de la UE(28), 2018

En miles de millones de dólares y porcentajes

1 Importaciones ajustadas al valor f.o.b.

1 Importaciones ajustadas al valor f.o.b.

2 Estimaciones anuales preliminares. Datos trimestrales no disponibles.

3 Sigue la clasificación de servicios del MBP5.

… Cifras no disponibles o no comparables.

- No se aplica.

Nota: Estimaciones preliminares basadas en estadísticas trimestrales. Las cifras correspondientes a varios países y territorios son estimaciones de la Secretaría. Para más datos: http://data.wto.org/.

Fuente: OMC, UNCTAD e ITC.

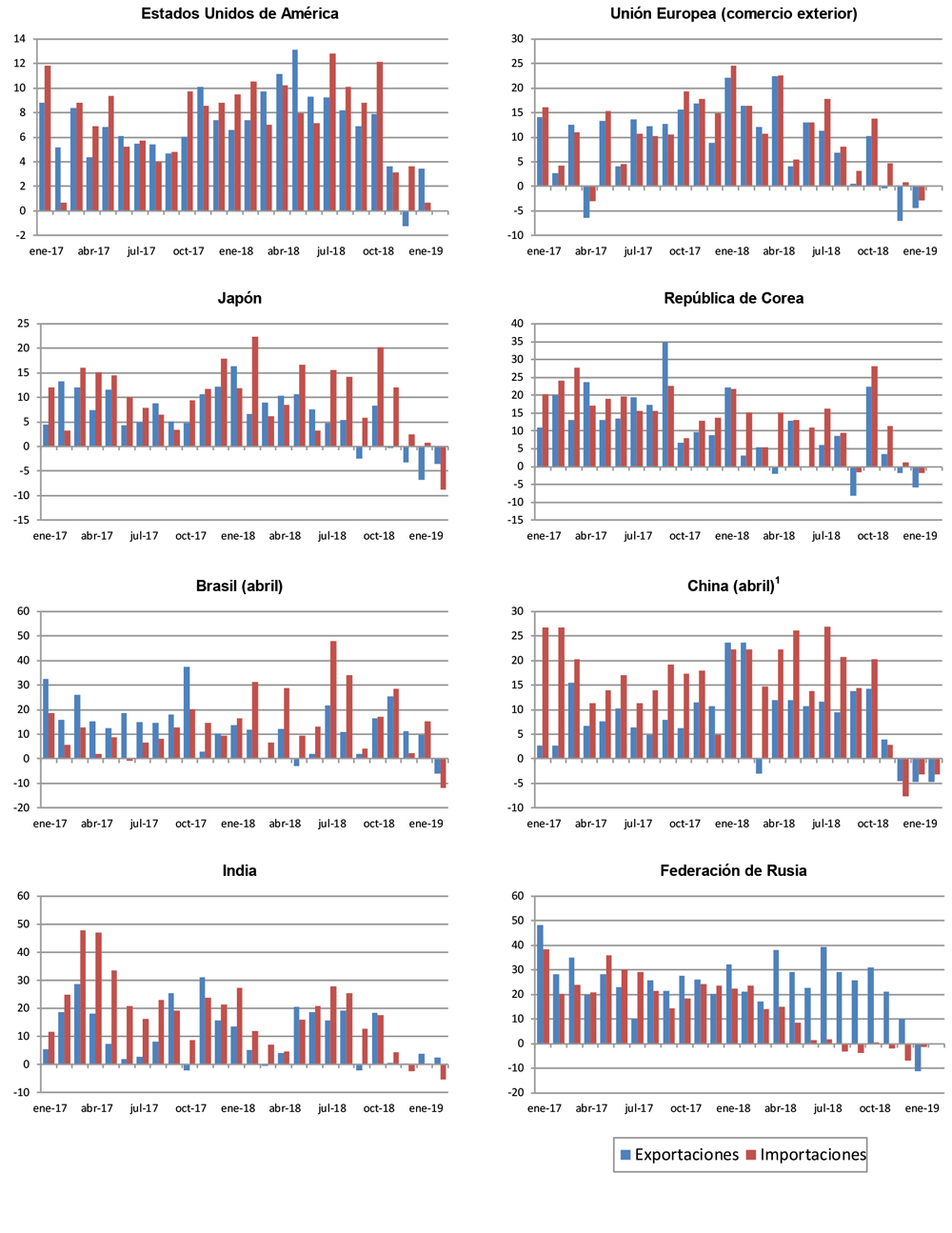

Apéndice - Gráfico 1: Exportaciones e importaciones de mercancías de determinadas economías, enero de 2017-febrero de 2019

Variación porcentual interanual en dólares corrientes

1 Se ha extraído la media de los meses de enero y febrero para minimizar las distorsiones asociadas al nuevo año lunar.

1 Se ha extraído la media de los meses de enero y febrero para minimizar las distorsiones asociadas al nuevo año lunar.

Fuente: Estadísticas de corto plazo sobre el comercio de la OMC.

Apéndice - Gráfico 2: Contribuciones al crecimiento del PIB de determinadas economías, 2012-2018

Variación porcentual y puntos porcentuales

Fuente: Cuentas nacionales trimestrales de la OCDE correspondientes a todos los países excepto China, cuyos datos proceden de las estadísticas de las cuentas nacionales de las Naciones Unidas de 2017 y Economist Intelligence Unit para los datos correspondientes a 2018.

Fuente: Cuentas nacionales trimestrales de la OCDE correspondientes a todos los países excepto China, cuyos datos proceden de las estadísticas de las cuentas nacionales de las Naciones Unidas de 2017 y Economist Intelligence Unit para los datos correspondientes a 2018.

Share

En miles de millones de dólares y porcentajes

En miles de millones de dólares y porcentajes

En miles de millones de dólares y porcentajes

Variación porcentual interanual en dólares corrientes

Variación porcentual y puntos porcentuales

Share

Descargar este comunicado de prensa (formato pdf, 16 páginas, 618KB)

Compartir

Si tiene problemas para visualizar esta página,

sírvase ponerse en contacto con [email protected], y proporcionar detalles sobre el sistema operativo y el navegador que está utilizando.